Ny posisjon i Zonebourse Europes PEA-investorportefølje, Euronext fullfører vårt utvalg i finanssektoren. Euronext NV er et pan-europeisk verdipapirkonsern som opererer på regulerte markeder i Belgia, Frankrike, Irland, Italia, Nederland, Norge og Portugal. Euronext NV driver også uregulert virksomhet i 16 land rundt om i verden.

Euronext er børsnotert i Paris, hovednoteringsstedet, men også i Amsterdam, Brussel og Lisboa siden 2014. Det er europeisk leder innen notering og handel med en samlet markedsverdi på €7 milliarder, nesten 1.930 børsnoterte selskaper og høyest likviditet. svømmebasseng i Europa. Euronext representerer mer enn 25 % av handelsvolumene i Europa og inkluderer 29 selskaper i Euro Stoxx 50-indeksen.

Børsoperatøren tilbyr avanserte markedsdatatjenester og en rekke indekser og indeksløsninger, inkludert AEX, CAC40, BEL 20, ISEQ 20, PSI 20, OBX og FTSE MIB, samt et bredt spekter av ESG-indekser, som CAC40 . ESG eller MIB ESG. Optiq, Euronexts proprietære handelsplattform, tilbyr bransjeledende løsninger for både forretnings- og teknologikunder.

Mer spesifikt tjener Euronext penger på forskjellige måter i flere segmenter:

- Handel (35 % av forretningsvolum): Kommersiell inntekt innregnet på tidspunktet for gjennomføring av operasjonen, men også medlems- og markedsabonnementsavgifter.

- Etterhandel (26 % av omsetningen): Dette er inntektsdelingsavtaler med LCH SA på børsnoterte derivatprodukter, Borsa Italiana-transaksjoner på inntekt fra multiaktivaklassen CCP-CC&G. Inntekter avhenger av AUC og antall oppgjør og innregnes når transaksjonene er fullført.

- Tilbud (15 % av omsetning): Årlige tilbudsgebyrer, avgifter for kommersielle tjenester.

- Avanserte datatjenester (15 % av faktureringen): Konsernet belaster sine kunder for tilgang til sanntidsinformasjonstjenester og eksklusive markedsdata, basert på en pris per bruker. Konsernet mottar også periodiske lisensavgifter fra kunder for retten til å distribuere gruppens data til tredjeparter.

- Teknologiske løsninger (7 % av omsetningen): Dette er inntekter fra hosting, tilkobling og utleietjenester i datasentre, men også programvarevedlikeholdstjenester.

- Investortjenester (1 % av fakturering): Gjentakende programvarelisensavgifter.

Kilde: Euronext

Euronext presenterer egenskapene til en eksepsjonell virksomhet: gjentakelse av inntekter, ekstraordinær lønnsomhet og lønnsomhet, bærekraftig og praktisk talt uangripelig konkurransefortrinn. Selskapet er stedet hvor tilbud og etterspørsel møtes: kundene inkluderer institusjonelle investorer verdt flere hundre milliarder. Videre forblir forretningsmodellen til markedene ekstraordinært attraktiv og minner oss om et gammelt ordtak: den beste måten å bli rik i kasinoet er ikke å spille der, men å eie kasinoet.

Det europeiske markedet domineres av tre hovedaktører: London Stock Exchange kontrollerer London-markedet, tysk bank Tyskland menseuronext den kontrollerer resten av Vest-Europa, spesielt det svært dynamiske Amsterdam-markedet, men også de belgiske, franske, italienske, irske, norske og portugisiske markedene (små markeder, selvfølgelig, men tall utgjør en forskjell). ). Nasdaq (Sverige, Finland og Danmark) og SIX (Zürich og Madrid) er outsidere.

Bransjen er i raske endringer. Aktører prøver å frigjøre seg fra transaksjonsaktiviteter i verdipapir- og kredittmarkedene, markeder der provisjonene blir stadig lavere på grunn av teknologisk fremgang, demokratisering av finans og konkurranseintensiteten. For dette formål valgte Euronext, under ledelse av sin administrerende direktør Stéphane Boujnah, en klassisk tilnærming, hovedsakelig med fokus på ekstern vekst, og suksessivt kjøpe forskjellige vesteuropeiske børser. La oss nevne noen navn som FastMatch kjøpt opp i 2017, Irish Stock Exchange i 2018, Oslo Børs VPS i 2019, Nord Pool og VP Securities i 2020 og selvfølgelig Borsa Italiana Group i 2021. Dette gjorde at de kunne tredoble omsetningen og overskuddet. om 7 år. Den europeiske regulatoren (European Commission) ser imidlertid ut til å dempe kjøpernes entusiasme noe av monopolgrunner.

Handel med aksjer og kredittinstrumenter utgjør fortsatt majoriteten (mer enn en tredjedel av omsetningen), men porteføljen av aktiviteter er fortsatt diversifisert (en fjerdedel av omsetningen innen clearing/oppgjør, en liten fjerdedel innen notering, teknologi og datatjenester). Videre, takket være sin pan-europeiske tilstedeværelse, kan Euronext kompensere for ellers svært lave transaksjonsmarginer med høye volumer. Denne strategien lar Euronext tydelig skille seg fra sine viktigste rivaler London Stock Exchange OG tysk bank.

I løpet av det siste tiåret (2014-2023) har omsetningen økt med en rate (CAGR) på 11,7 % per år og fortjeneste med en rate på 15,3 % per år. EBIT-marginen i 2022 utgjør 55,9 %, nettomarginen 30,9 % og FCF-marginen 36,4 %. Selskapet konverterer netto overskudd til kontanter (FCF-konvertering på 102 % i gjennomsnitt over de siste fem årene). Lønnsomheten er god, med en ROE på 11,3 % i 2022: samlet høyere enn i 2018 (31,8 %), 2019 (31,8 %), 2020 (31,2 %) eller 2021 (17, 1 %) og bør øke til 13,4 % i 2023 , mens Capex bare skal representere 4,2 % av omsetningen (7 % i 2022). Her har vi en historie om «lønnsom vekst» og en «minibank».

Kilde: Zonebourse

Kilde: Zonebourse

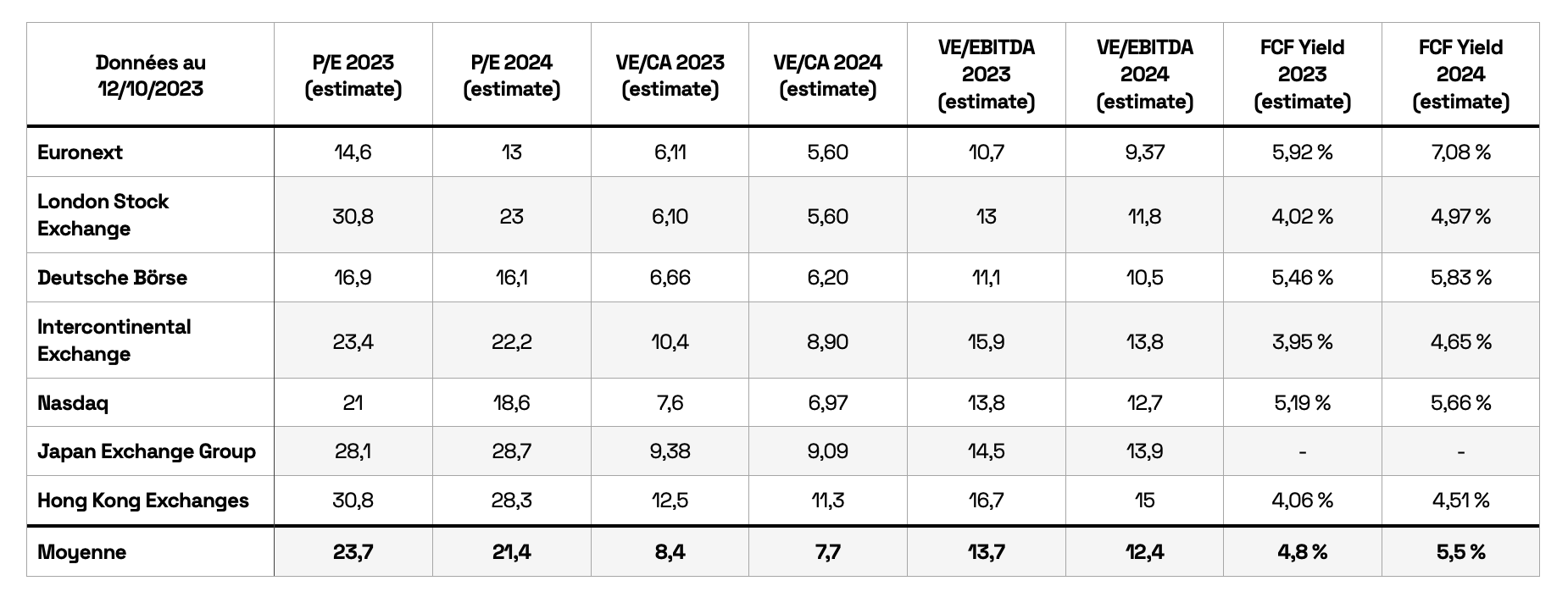

Til tross for alt har Euronext fortsatt sårbarheter, spesielt på grunn av sin fortsatt betydelige eksponering mot transaksjonsvolumer. Dette er også en av grunnene til den mer fornuftige verdsettelsen sammenlignet med sine jevnaldrende. Euronext mottar 15 ganger sin estimerte nettofortjeneste for 2023, sammenlignet med 30,8 ganger for LSE og 16,9 ganger for DB.

Kilde: Zonebourse

Disse verdsettelsesmultiplene fremstår fortsatt som beskjedne gitt kvaliteten på selskapets grunnleggende forhold. Euronext har en monopolistisk posisjon på flere børser, oppnår gigantiske marginer og opprettholder vedvarende og jevn vekst. Vi fortsetter å følge nøye med på gjeldsbærekraft selv om balansen er korrekt med finansiell gearing (netto gjeld/EBITDA) på 2,6. Rentedekning (EBIT/Interest Expense) er 17-18, et tegn på at rentebetalinger stort sett er bærekraftige.

Ser vi på utsiktene, slo Euronext forventningene i Q2 2023 (6,2 % EPS overraskelsesrate), og vi tror gruppen kan gjøre det igjen i Q3 2023 med høyere inntekter enn forventet takket være omsatte volumer og økning. markedsandel. Sammen med pågående tilbakekjøp av aksjer kan dette gi positivt momentum for aksjen de neste månedene. Innen 2024 har Euronext som mål å maksimere konkurranseevnen til sine oppføringer, øke sin internasjonale rekkevidde, utvikle verdens ledende ESG-finansieringsmarked, utnytte sitt lederskap i SMB og fortsette veksten innen forretningstjenester.

Denne profilen»kvalitet til en fornuftig pris«assosiert med oppmuntrende prospekter oppmuntret oss til å inkludere verdi i vårt europeiske utvalg, den Europeisk PEA-investorportefølje.

«Subtilt sjarmerende zombieelsker. Hipstervennlig tv-fanatiker. Profesjonell ølnerd. Skaper.»