I Europa falt PMI-ene for industrien og tjenester i juni til henholdsvis 43,4 og 52,0 poeng, det samme gjorde produsentprisene i mai, til -1,5 % fra +0,9 % i april.

Økonomi

I USA falt ISM-produksjonsindeksen igjen til 46,0 (-0,9 pkt), men tjenesteindeksen steg mer enn forventet til 53,9 (+3,6 pkt). Økonomien skapte, ifølge ADP, 497 000 arbeidsplasser i juni, det dobbelte av det som var forventet. Et tall kvalifisert av sysselsettingsrapporten: 209 000 ikke-gårdsjobber skapt vs. 306 000 i mai, 0,4 % m/m økning i timelønn (+4,4 % y/y) vs. 0, 3 % forventet og nedgang til 3,6 % ( -0,1 pt m/m) i arbeidsledigheten. I Europa falt PMI-ene for industrien og tjenester i juni til hhv. 43,4 (-0,2 pt m/m, inkludert svært lave 40,6 i Tyskland) og 52,0 (-0,4 pt m/m), som produsentpriser i mai, på -1,5 % å/å mot +0,9 % i april. Det samme skjer i Kina med Caixin PMI Manufacturing-indeksene på 50,5 (-0,4 pt m/m) og spesielt Services på 53,9 (-3,2 pt), betydelig lavere enn forventet 56,2.

planetariske grenser

I følge en studie av forskere fra universitetene i Cambridge og Svalbard (Norge) publisert i Nature Geoscience på 78 arktiske isbreer, viser oppvarmingen – fem til syv ganger raskere enn terrestrisk gjennomsnitt – og den raskere enn forventet smelting av disse isbreene (hvis volum har gått ned med 30 % siden 1936) bør føre til akselerert lekkasje av metan som for tiden finnes i reservoarer under isen: et nytt alarmsignal om tilbakemeldingseffektene av oppvarming.

Forpliktelser

I USA, til tross for en ISM-produksjonsindeks på det laveste nivået siden mai 2020 (46) og det laveste antallet jobbskaping siden desember 2020 (209k), har lange renter steget kraftig (10 år +23 bp), hovedsakelig drevet av økningen i realrenter. . I Europa var det tyske PMI for juni på 40,6, det laveste på 3 år. Imidlertid fulgte EU-rentene etter og endte opp betydelig (Bund 10Y +25bp/BTP 10Y +28bp). Innen kreditt ble ikke spreadene påvirket av rentevolatilitet, men indekser med lang varighet led i Europa (IG -0,45%) og USA (IG -1,4%).

trader sentiment

strømpebytte

Aksjemarkedene korrigerte forrige uke på kontakt med teknisk motstand. De amerikanske KPI- og PPI-tallene som blir utgitt på onsdag og torsdag vil fange all oppmerksomheten til deltakerne. På mikrosiden vil kvartalsresultater fra amerikanske banker åpne ballen på fredag. Mellom den økonomiske nedgangen og fremtidige renteøkninger er det nødvendig med forsiktighet.

mynter

Etter forrige fredags amerikanske jobbtall, fikk $en noe fortjeneste: €/$1,0950, $/JPY 142,47. I et sommermarked vil tradere denne uken fokusere på amerikansk KPI. Forventninger til renteøkninger fra Fed bør støtte USD og mot dette bakteppet er intervallene våre: €/$1,0834- 1,1054, $/CHF 0,8850-0,9017. CHF forblir stabil på €/CHF 0,9751, sup. 0,9672 og oppløsning. 0,9880. £ har steget til £/$1,2819, sup. 1,2604 res. 1.30. Unsen gull er på $1924/oz, sup. 1893 og res. 1939.

markeder

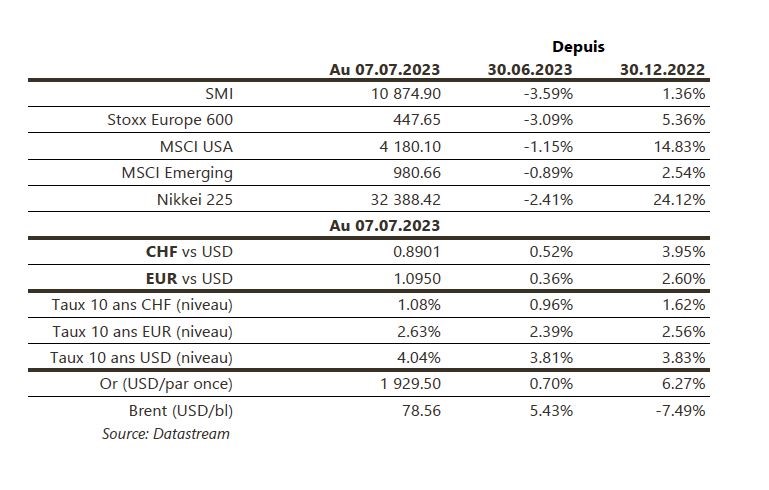

I denne makroøkonomiske sammenhengen opplevde statsrentene en netto reprising på +20/30 bp i Europa og USA, for fall på 1,8-2,1 % for 10-årige obligasjoner og på 0,4-0,9 % for selskapsobligasjoner. Dollaren styrket seg 1,6 %, i likhet med gull (+0,7 %), aksjer falt 0,9 % for fremvoksende land, 1,2 % i USA og 3,1 % i Europa, mens Brent, støttet av OPECs tale, steg 5,4 %. Vi fortsetter denne uken: tilliten (NFIB) til SMB, fortsettelsen av inflasjonsfallet i juni og den foreløpige tillitsindeksen for juli fra University of Michigan i USA, industriproduksjonen og handelsbalansen for mai i Europa og til slutt tallene for pengemengde, inflasjon og handelsbalanse for juni i Kina.

sveitsiske markedet

For å se denne uken: Juni trafikkstatistikk (Flughafen Zürich), supplerende hotellstatistikk i første kvartal (OFS) og juni produksjons- og importpriser (OFS). Følgende selskaper vil åpne inntjenings- eller salgssesongen 1H’23: U-blox, Barry Callebaut, Partners Group (aktiva under forvaltning) og Ems-Chemie.

dele

FLYTENDE LUFT (Satellite) kunngjorde forrige uke en omorganisering av sine hjemmetjenester i Frankrike, hvis marginer er under press fra økende kostnader og eroderende refusjonsrater. Det vil bety en reduksjon på 430 stillinger. Mens innvirkningen på skalaen til konsernet (totalt 67 100 ansatte) virker begrenset, viser dette grepet ledelsens ønske om å fokusere på ytelse.

ASSA ABLOY (Kjernehold): S&P bekreftet konsernets A-rating med stabile utsikter, etter oppkjøpet av HHI i juni for 44 milliarder SEK. Gode nyheter.

koloplast (Kjernehold): Oppkjøpet av Kerecis er positivt, og tilbyr en komplementær virksomhet og en driver for vekst innen sårbehandling. Kapitaløkningsfinansiering (5 % av markedsverdien) og driftsmarginpress på kort sikt (lansering av ny teknologi) tynger aksjen. Vekstpotensialet (pipeline, amerikansk og internasjonal vekst) og langsiktig lønnsomhetsforbedring er imidlertid betydelig.

SCHNEIDER (Satellitt) inngikk eksklusive forhandlinger om oppkjøpet av Frankrikes EcoAct, 400 s. og 70 millioner euro i omsetning, spesialisert på karbonstrategirådgivning.

dagens diagram

Opptreden

«Gamer. Faller mye ned. Ivrig baconfan. Webaholic. Ølgørd. Tenker. Musikkutøver.»